グローバル・タックス・ポリシー

ルネサス エレクトロニクスグループ(以下「当社」)は、行動規範に基づき、税務の透明性確保に努めるとともに、各国の法令および規則を遵守します。当社のタックス・ポリシーは、取締役会において承認され、当社の事業を長期にわたって持続可能なものとするための基本理念としての役割を果たしています。

タックス・ポリシーの遵守についての監査は、適法性監査の一環として、監査委員会に付託されています。監査委員会は、CFOインタビューや外部監査法人と連携して財務諸表監査を実施するなかで、税務項目についても確認し、その確認結果を取締役会および株主総会にて報告しています。また、当社CFOは税務問題を含む重要な財務トピックを四半期ごとに取締役会に報告しています。

1. 透明性

当社は、社内の各部門、株主及びその他関係者が、当社の税務ポジション、リスク、戦略を共有できるよう、透明性の確保に努めます。また、常に適切な分析や、事実関係および状況に関するエビデンスに基づき、適切な意思決定をすることに努めます。

2. 税法順守

当社は、各国の法令の遵守に努めます。常に税制改正を把握し、当社の施策が法令に照らして不明瞭な場合は、利害関係者への確認に努めます。更に、従業員教育により、従業員の税務知識の向上に努めます。

3. 適正な税負担

当社は、株主価値の最大化を実現するため、事業目的及び法令の範囲内で税控除及び優遇税制を適用することで、適切な税負担実現に努めます。明瞭な事業目的および事業実態は重要であり、税負担軽減のみを目的とした取引や、タックス・ヘイブンを利用した租税回避及び利益移転を目的としたスキームは採用しません。

4. 二重課税の回避

同一の経済的利益に対する二重課税を回避するため、当社は租税条約による軽減税や各国税務当局間の相互協議の積極的な利用に努めます

5. 移転価格

ルネサス及び海外子会社間のグループ内取引に関して、当社はOECDの移転価格ガイドラインが規定する独立起業間原則に基づき、適正な利益配分の実現に努めます。更に、当社は税務当局との事前確認制度を利用し、移転価格税制に係る租税リスクの最小化に努めます。

6. 不確実な税務ポジション

当社は、税法の表面的な解釈だけでなく、その趣旨に沿った適用に努めます。これは、税法の公式及び非公式の最新情報を常に理解しておくことを意味します。当社は、税務ポジションの精査とサポートの準備、また税務ポジションが不確実な場合は情報開示に努めます。

7. 税務当局との関係

当社は、税務当局に対して適切な情報提供を行い真摯な対応に努め、税務当局との信頼関係を維持してまいります。税務当局との間に見解の相違が発生した場合には、税務当局と建設的なコミュニケーションを行い、問題解決に努めます。

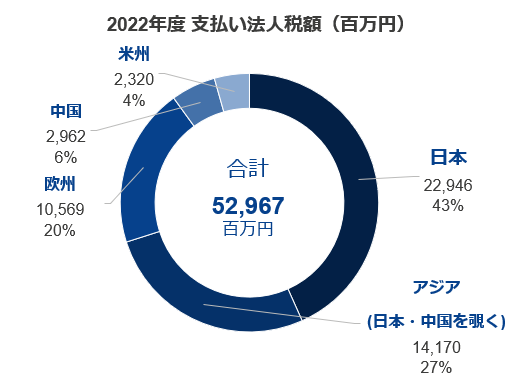

地域別支払法人税額

上記の図は2022年12月期におけるルネサスグループの主要地域別の支払法人税額とその構成比率です。